今年から妻や夫の収入が少ない場合の配偶者控除の仕組みが大きく変わりました。仕組みが変わったことを受けて、年末調整時に作成する書類も別物になりました。非常にややこしく面倒になりました。

大きな変更点

2017年までは配偶者控除は配偶者(妻か夫)の給与収入が103万円以下だった場合に受けることができ、141万円以下であれば配偶者特別控除を受けることができました。

2018年からの配偶者控除は配偶者(夫か妻)の給与収入が150万円以下だった場合に受けることができ、201万円以下であれば配偶者特別控除を受けることができるようになりました。

さらに本人の収入金額次第で控除額が変わってくるので、とてもややこしいことになっています。

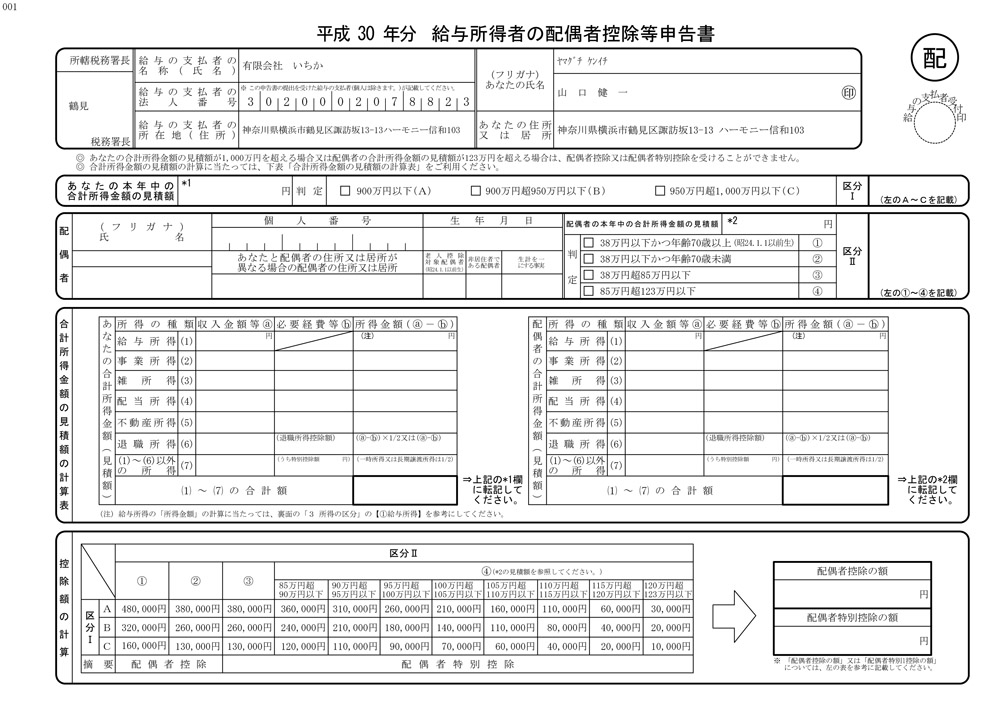

配偶者控除等申告書の書き方

自分の所得金額と配偶者(夫か妻)の所得金額を記載します。

自分の給与収入

自分の収入に関しては給与収入1,120万円以下であれば問題ありません。上方にある「あなたの本年中の合計所得金額の見積額」欄も中段左の方にある「あなたの合計所得金額」欄も書かなくても問題ありません。

「あなたの本年中の合計所得金額の見積額」欄の判定部分の「900万円以下(A)」部分にチェックを付け、右方の区分Ⅰ部分にAと記載してください。所得金額900万円以下と給与収入1,120万円以下は全く同じ意味です。

給与収入が1,220万円を越える人は配偶者控除も配偶者特別控除も受けることができないのでこの用紙は捨てましょう。

給与収入が1,120万円を超える場合は給与収入金額から給与所得控除額である220万円を引いた金額が所得金額になります。この区分に該当する人は上方にある「あなたの本年中の合計所得金額の見積額」欄と中段左の方にある「あなたの合計所得金額」欄もちゃんと記載しましょう。

中段左の方にある「あなたの合計所得金額」欄は給与所得の収入金額等の部分に給与収入金額を書き、右にある所得金額欄に給与収入金額から220万円を引いた金額を書き、他に収入がなかれば「1~7の合計額」欄に同じ金額を書いてください。

「1~7の合計額」欄に書いた金額を上方にある「あなたの本年中の合計所得金額の見積額」欄に記載して、BかCどちらか該当する方にチェックを付け、右方の区分Ⅰ部分にBかCと書いてください。

給与収入が1,120万円以下の人と1,220万円超の人は面倒なことはありませんが、給与収入が1,120万円から1,220万円の人は面倒くさい記載が必要になります。

配偶者の給与収入

配偶者の氏名、個人番号、生年月日、老人控除対象配偶者かどうかの有無を記載し、給与収入が103万円以下であれば「配偶者の本年中に合計所得金額の見積額」欄は0と書いてしまって問題ありません。

給与収入が103万円を越え、201万円以下の人は中段右の方にある「配偶者の合計所得金額」欄の給与所得の収入金額等の部分に給与収入金額を書き、右にある所得金額欄に給与収入金額から給与所得控除を引いた金額を書き、他に収入がなかれば「1~7の合計額」欄に同じ金額を書いてください。

「1~7の合計額」欄を参考にして配偶者の判定部分、「38万円超85万円以下」か「85万円超123万円以下」にチェックを付け、区分Ⅱに1から4までの判定結果を書いてください。

控除額の計算

区分Ⅰと区分Ⅱに記載したAからCと1から4の組み合わせで控除額が決まります。

区分Ⅱが1か2の人の場合は配偶者控除になるので右方、配偶者控除の額の欄に金額を記載。区分Ⅱが3か4の人は配偶者特別控除になるので右方、配偶者特別控除の欄に金額を書いてください。

非常にわかりにくいですね。仕組みもわかりにくいですし、自分で書いた文を読み返してみたのですが、私の説明文もまたわかりにくいですね。

処理を進める中でもう少しわかりやすい説明が思い浮かぶと思うので、近いうちに新バージョンを書き直します。